Putin dà il via libera al Criptorublo. Il presidente russo Vladimir Putin ha dato semaforo verde all’emissione di un crittomoneta nazionale: il rublo in versione crittografica o cryptocurrency. La risposta dello zar russo ai Bitcoin è arrivata, dopo che, a fine estate, la Cina ha messo al bando le Ico, bloccando le “cugine del Bitcoin”, fatto che lì per lì sgonfiò la presunta bolla delle monete virtuali, salvo poi vedere i Bitcoin sfondare la soglia dei cinque mila dollari, un nuovo record storico.

Solo due cifre per illustrare il fenomeno Bitcoin: nel 2013 i Bitcoin valevano circa 30 euro, da gennaio 2017 l’incremento è del 300%, dal primo agosto più del 50%, quando ha toccato i 5.013,91 dollari per poi ripiegare. La galoppata del Bitcoin fa gola a tutti: anche agli Stati.

Ora, in questo scenario, la Russia di Putin, Dubai, la Svezia, la Cina, l’Estonia e il Giappone esplorano la strada della crittovaluta di Stato. Ma la cryptocurrency nazionale ha senso o sarà un flop annunciato?

Anche per l’autocrate Putin è più facile hackerare le elezioni Presidenziali americane che replicare il successo di Bitcoin con il crypto-rublo. Anzi, qui, il fallimento è dietro l’angolo, come spiega Franco Cimatti, presidente Bitcoin Foundation su AgendaDigitale.eu.

Bitcoin nasce come moneta virtuale basata sul P2P, una rete senza server centrale e dunque più sicura, in quanto non attaccabile agevolmente. Bitcoin è una moneta volontaria (nessuno costringe gli utenti ad utilizzarla) e caratterizzata da una quantità fissa (21 milioni, 8 decimali): la domanda sul mercato è alta finché è elevata la fiducia sul suo “buon funzionamento”. La cripto-moneta è dunque deflattiva “nel su DNA”: al contrario, uno Stato batte moneta, mantenendo una certa inflazione, affinché la moneta venga spesa, per comprare merci tassate dallo stesso Stato (e non solo, ma ne parleremo più avanti).

I minatori vengono premiati con un token, il Bitcoin: deve funzionare bene per non perdere valore, soddisfacendo richieste e fiducia sul mercato. Fiducia nell’effettuare trasferimenti e nel non vedere mai conti bloccati. Al contrario, uno Stato deve poter sequestrare e chiudere conti nel caso di cittadini che non pagano le tasse; e deve poter effettuare le operazioni “Follow the money”, per inseguire pagamenti sospetti e perseguire attività criminali.

Come abbiamo visto, lo Stato nazionale ha obiettivi che sono agli antipodi della creatura di Satoshi.

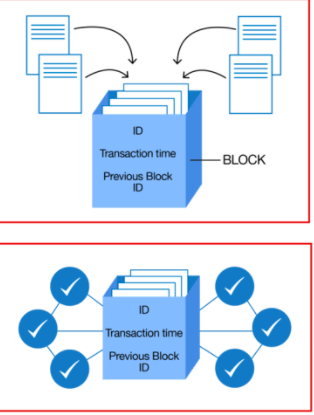

La Blockchain, composta da “blocchi” strutturati ma soprattutto concatenati fra loro in ordine cronologico, è la banca dati che, essendo condivisa su tutta la rete, conserva tutte le transazioni effettuate dal primo giorno della sua nascita fino all’oggi: essa evita che si generi il fenomeno delle monete nate dal nulla, dunque false, minando il principio della fiducia. (Fra parentesi: Goldman Sachs e Google sono fra i più attivi investitori di Blockchain).

I minatori che controllano la Blockchain ricevono in premio il token, e cioè i Bitcoin: l’incentivo per mantenere il network sicuro. Il successo del Bitcoin consiste nel fatto che l’utente ha il completo controllo e che sa di non trovare sorprese sulla sua emissione: nessuna inflazione nell’uovo di Pasqua, insomma.

Tornando alla domanda nel nostro titolo: perché gli utenti dovrebbero abbandonare Bitcoin per affidarsi a monete virtuali di Stato? Perché dovrebbero lasciare una moneta volontaria, per mettersi di nuovo nelle mani di Stati che per motivi politici o fiscali potrebbero bloccare certe transazioni o – anche senza arrivare a tanto – potrebbero essere tentati dall’inflazionare, provocandone la caduta in valore, per fare come hanno sempre fatto (per pagare prestiti da parte di altri Stati o per finanziare attività che non attirano l’interesse del libero mercato – avete presenti i bonus a fini elettorali? -)? Qui sta il nodo e forse la ragione per cui Putin – e chi lo segue su questa strada – potrebbe fallire.

Tornando al Bitcoin, il rischio bolla c’è: il Consumer Financial Protection Bureau statunitense ha raccolto circa trecento denunce su Coinbase, il servizio online di trading delle valute virtuali che non è stato in grado di gestire il boom del volume delle operazioni: c’è aria di bolla, temono gli analisti che ricordano lo sboom del Nasdaq dopo che aveva toccato l’apice nel 2000.

I Bitcoin – come ogni attività umana – possono anche andare incontro a una bolla speculativa. Ma le Crittovalute di Stato vanno invece a sbattare contro un altro muro, ben più insidioso: su di loro aleggia lo spettro del flop. Perché il loro problema è nel loro nome: lo Stato. La loro debolezza è proprio il sovranismo, quello dello Stato nazionale che tassa – tartassa e sequestra i conti per motivi politici o fiscali, non rispetta la privacy ed infine inflaziona. Tutte cose da cui fugge a gambe levate chi investe in Bitcoin.